¿Esto no es lo que estabas buscando?

Vuelve a definir los parámetros de tu búsqueda.

SITUACIÓN DE LA BANCA PERUANA

Por ComexPerú / Publicado en Mayo 17, 2019 / Semanario 984 - Economía

Tal como señala el Banco Mundial, el sector financiero contribuye al desarrollo de las economías al permitir una asignación óptima de capital, producir información sobre inversiones y fomentar la entrada de capital extranjero. De igual manera, la introducción de nuevos métodos de pago, como tarjetas de crédito y débito, cajeros automáticos y pagos virtuales han facilitado las transacciones, acelerado los procesos y fidelizado a los clientes. En este sentido, la banca múltiple desempeña un papel fundamental dentro del sistema financiero peruano y es la principal proveedora de crédito para los distintos segmentos de nuestra economía (a excepción de la microempresa).

De acuerdo con cifras de la Superintendencia de Banca, Seguros y AFP (SBS), la emisión de tarjetas de débito ha mantenido una tendencia creciente en los últimos años. Al 31 de diciembre de 2018, la banca múltiple, conformada por 16 empresas, emitió 18,996,115 de tarjetas de débito. El banco que ha emitido la mayor cantidad fue el Banco de Crédito del Perú (7,255,963 en acumulado), seguido por el BBVA Continental (5,117,544) y Scotiabank (3,132,123).

En cuanto a la emisión de tarjetas de crédito, estas sumaron un total de 6,610,356 y el 97.8% (6,468,081) de ellas fue de tipo crédito de consumo. En este escenario, el Banco Falabella es el que encabeza la emisión (1,397,420), seguido por el Banco Ripley (1,207,265) e Interbank (922,837).

¿HACIA DÓNDE VAN LOS CRÉDITOS?

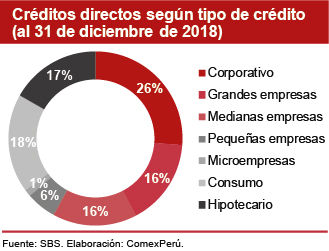

Según cifras de la SBS, en 2018, la banca múltiple otorgó S/ 270,662 millones en créditos directos (85.7% del total de créditos directos otorgados), lo que refleja un aumento del 10.2% con respecto de 2017. De esta manera, el crecimiento de 2018 se encontró por encima del promedio de los últimos cinco años, el cual se ubicó en un 8.8%. Dicho dinamismo se debería tanto a la expansión del crédito a personas (+11.2% con respecto a 2017) como a empresas (+9.7%). En esta línea, para los próximos años, el Banco Central de Reserva del Perú (BCRP) prevé un sólido crecimiento del crédito al sector privado, impulsado por la continuidad de condiciones monetarias flexibles y la recuperación del crecimiento de la demanda interna.

En el caso del crédito a personas, que representó un 35.1% de los créditos directos otorgados por la banca múltiple, el hipotecario creció un 9.7% y sumó S/ 45,282 millones en 2018. Sin embargo, fue el crédito de consumo el que mostró la mayor expansión, con un crecimiento del 12.6% y un monto de S/ 49,689 millones. En esta línea, según el BCRP, en 2018, el consumo privado creció un 3.8% y fue uno de los principales motores del crecimiento. Igualmente, se espera que este crezca un 3.8% y un 3.9% para 2019 y 2020, respectivamente, lo cual se vería reflejado en una mayor emisión de este tipo de crédito.

En lo referente a los créditos otorgados por la banca múltiple a las empresas, estos sumaron un total de S/ 175,692 millones en 2018, es decir, un 9.7% más con respecto a 2017. De esta manera, un 15.3% de estos estuvo destinado al sector comercio y un 14.4% a la industria manufacturera. Así, los créditos a dichos sectores crecieron un 11.8% y un 10%, respectivamente.

Por otro lado, los créditos corporativos sumaron S/ 70,936 millones y fueron los que mostraron un mayor dinamismo (+14%); mientras que los otorgados a las grandes y medianas empresas sumaron S/ 43,650 millones (+10.4%) y S/ 42,424 millones (+5.7%), respectivamente.

Con respecto a los créditos otorgados a las pequeñas empresas, la banca múltiple proveyó S/ 15,155 millones (+2.8%). No obstante, si bien esta última mantuvo su liderazgo al ser la principal proveedora de crédito a los demás segmentos empresariales, en el caso de la microempresa, las cajas municipales fueron las principales proveedoras, con un 37.7% (S/ 4,125 millones) del crédito total a este segmento. La banca múltiple, por su parte, otorgó S/ 3,527 millones (+2.2%), es decir, un 32.3% del crédito otorgado a la microempresa.

El resultado anterior se debería, principalmente, a que la mayoría de micro y pequeñas empresas (Mype) enfrenta un mayor riesgo de no contar con el nivel adecuado de flujos que les permitan afrontar sus obligaciones crediticias y, por tanto, enfrentan una mayor dificultad de acceso a los créditos ofrecidos por la banca. Asimismo, tal como señala la Organización para la Cooperación y el Desarrollo Económicos (OCDE), a nivel de América Latina y el Caribe, la falta de información que enfrentan los bancos con respecto a la situación de las Mype implica una de las principales barreras para su penetración en dichos segmentos.

Por último, la morosidad no debe dejarse de lado. Si bien es conveniente que las empresas en etapa de expansión accedan a los créditos, resultaría perjudicial si no tienen la capacidad de pagarlos. Según la SBS, los cinco departamentos que registraron los mayores porcentajes de morosidad fueron San Martín (10.6%), Loreto (8.8%), Pasco (8.3%), Amazonas (8.2%) y Ucayali (7.9%). En Lima, la morosidad ascendió al 2.9% y, de esta manera, fue el departamento con menor porcentaje de incidencia.

Hoy en día, la banca múltiple es fundamental para el desarrollo económico del país. Sus indicadores permiten observar el comportamiento de los créditos a nivel sectorial y nacional. En este sentido, la penetración de la banca a cada vez más rincones del territorio nacional permite un mayor acceso al crédito y, por ende, un mayor gasto en consumo e inversión. No obstante, facilitar el acceso de las Mype a la banca es clave para garantizar su operabilidad y un mayor desarrollo.

ARTÍCULOS RECOMENDADOS

- Economía

- Actualidad

- Gobiernos Locales

Perú rezagado en bienestar social: persisten brechas en planificación

A pesar del crecimiento económico sostenido en las últimas décadas, el Perú enfrenta un estancamiento en su progreso social. ¿Qué revela el más reciente ranking global sobre el bienestar de nuestra población y qué podemos aprender de otros países de la región?

- Comercio Exterior

- Economía

- Actualidad

Los efectos globales del “Día de la Liberación”

El pasado miércoles 2 de abril, el llamado “Día de la Liberación”, el presidente de EE. UU., Donald Trump, anunció la imposición de aranceles a la mayoría de los países del mundo. Estos se justifican en revertir la balanza comercial negativa y promover la industria nacional. Sin embargo, en realidad, tendrán efectos negativos para la economía estadounidense y mundial.