¿Esto no es lo que estabas buscando?

Vuelve a definir los parámetros de tu búsqueda.

CRÉDITOS DIRECTOS DEL SISTEMA FINANCIERO MUESTRAN UNA RECUPERACIÓN AL NIVEL PREPANDEMIA. ¿QUÉ FACTORES PODRÍAN AFECTAR EL DESEMPEÑO DEL SECTOR FINANCIERO?

Por ComexPerú / Publicado en Abril 01, 2022 / Semanario 1114 - Economía

El rol del sistema financiero y su influencia en el crecimiento económico ha sido bastante estudiado. Según el Banco Central de Reserva del Perú (BCRP), los sistemas financieros reducen los costos de transacción y las asimetrías de información que existen entre los agentes con excedentes de fondos y aquellos con escasez de fondos. Por ello, resulta relevante analizar el comportamiento del sistema financiero peruano en los últimos meses, además de considerar los factores que podrían influir en él.

Según información de la Superintendencia de Banca, Seguros y AFP (SBS), los créditos directos del sistema financiero[1] (sin considerar programas del Gobierno) muestran una recuperación al nivel prepandemia desde julio de 2021. Así, en enero de 2022, los créditos directos crecieron un 5.2% respecto del mismo mes de 2021. Este crecimiento fue mayor para los créditos en moneda nacional (+6.6%) que los de moneda extranjera[2] (+0.4%).

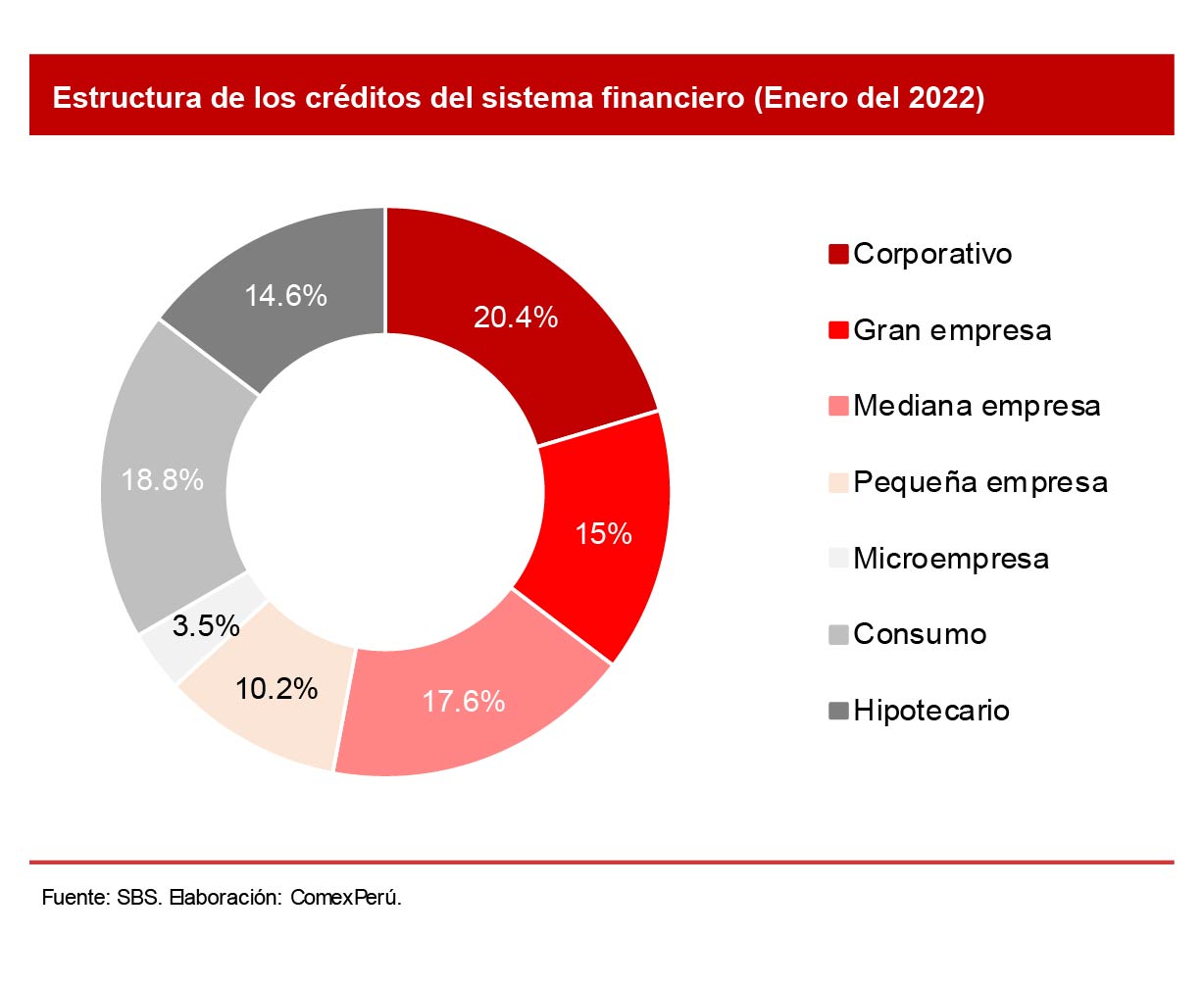

Con respecto a la estructura de los créditos directos registrados en enero último, los corporativos representaron el 20.4% del total. Le siguen los otorgados a la gran empresa (15%), la mediana empresa (17.6%), la pequeña empresa (10.2%) y la microempresa (3.5%). Por su parte, los créditos de consumo representaron el 18.8%, mientras que los hipotecarios alcanzaron el 14.6% del total.

En enero de 2022, los créditos de consumo crecieron un 6.5% respecto del mismo mes de 2021, mientras que los créditos hipotecarios crecieron un 8.1% y los depósitos bancarios cayeron un 0.9%. Esta caída se debió al decrecimiento registrado en los depósitos en moneda nacional (-5.1%), mientras que los depósitos en moneda extranjera contrarrestaron la magnitud de la caída (+1.7%).

En lo que respecta a la morosidad bancaria, en enero de 2022, la cartera mype es la que registra la tasa más alta (7.5% del total son créditos atrasados). Le siguen la cartera mayorista[3] (4%), los créditos hipotecarios (3%) y los créditos de consumo (2.5%).

Además, los créditos reprogramados[4] fueron un 10.5% en enero de 2022. Es importante mencionar que el 41% del total de créditos reprogramados corresponde a programas del Gobierno. Asimismo, al analizar la reprogramación de créditos por tipo de crédito, la cartera mype registra el porcentaje más alto en enero último (17.7%), seguida de los créditos del sector mayorista (10.9%), los hipotecarios (8.7%) y los de consumo (5.2%).

FACTORES QUE PUEDEN AFECTAR EL DESEMPEÑO DEL SECTOR FINANCIERO

Si bien la estabilidad financiera de nuestro país ha permitido contribuir a la recuperación de la economía en un entorno de incertidumbre interna, existen factores de riesgo que podrían alterar esta situación. Según el último Reporte de Inflación, elaborado por el BCRP, los mercados financieros se han visto afectados por el menor dinamismo de varias de las principales economías desarrolladas y por las expectativas de posturas monetarias más restrictivas de los principales bancos centrales, ante la persistencia de aumentos en las tasas de inflación.

A lo anterior se suma la incursión bélica de Rusia en Ucrania, lo que ha generado mayor volatilidad en los mercados financieros, retiro de capitales y aumento del precio del oro. Además, el aumento de los precios de las materias primas ha propiciado una presión inflacionaria, lo que generaría mayores subidas en las tasas de interés durante 2022.

La subida en el nivel de inflación, si bien es un fenómeno mundial, es preocupante para el entorno nacional. En 2021, la inflación fue del 6.4% (fuera del rango meta del BCRP). Además, el conflicto bélico genera una mayor presión al alza. En respuesta, los bancos centrales han aumentado progresivamente las tasas de interés de referencia, que en el Perú se encuentra en un 4%. Si bien, por un lado, se busca controlar la inflación, por el otro, se estaría generando una desaceleración económica mundial. Existen riesgos asociados con esto para 2022, como menor nivel de inversión, menor crecimiento de la economía y, por lo tanto, menor creación de empleo formal.

El contexto internacional influye directamente en el resultado económico de nuestro país. A esto se añade un persistente deterioro político que no permite una visión clara del futuro, que incentive las inversiones. Los resultados financieros en nuestro país podrían verse perjudicados si el Gobierno no toma acciones claras que reduzcan la incertidumbre y permitan el despegue de la inversión privada, que cuenta con proyecciones desalentadoras para 2022.

[1] Se considera a las empresas de operaciones múltiples, los créditos del Banco de la Nación (solo consumo e hipotecario) y de Agrobanco.

[2] Se considera dólares americanos (US$).

[3] Considera los créditos corporativos, gran empresa y mediana empresa.

[4] Los créditos reprogramados se consideran como porcentaje del total de créditos directos otorgados.

ARTÍCULOS RECOMENDADOS

- Economía

- Actualidad

Bolivia ante la encrucijada: elecciones en medio de una crisis social, política y económica

La segunda vuelta en Bolivia llega en un momento crítico económica y socialmente hablando, con una inflación elevada y un panorama político fragmentado que pondrá a prueba la capacidad de gobernar, cooperar y reformar.

- Competitividad

- Actualidad

- Regulacion

Avances en la estrategia de interoperabilidad del BCRP en los pagos digitales

Al cierre del primer semestre de 2025, el Banco Central de Reserva del Perú reportó más de 186 millones de transacciones interoperables cada mes en pagos digitales. Más allá de las cifras, ¿qué hay detrás de esta estrategia y cómo se compara con lo que vienen haciendo otros bancos centrales de la región?